Выгодно ли покупать украшения из драгоценных металлов?

Покупку ювелирных изделий, инвестицией, скорее всего, не назовешь по причине низкой ликвидности. После приобретения украшения из золота, серебра или платины оно падает в цене. Ни один ломбард не даст вам за него ту цену, которую вы заплатили в магазине. Начать инвестирование в драгоценные металлы вы можете на сайте https://www.ccb.ru/services/metals/.

Есть, конечно, исключение. Это касается редких, эксклюзивных украшений, имеющих историческую ценность. Они не только не теряют своей стоимости со временем — наоборот, цена их растет с каждым годом. Для того чтобы выгодно суметь продать украшения, необходимо обладать незаурядными способностями и большим опытом в этом деле.

Спрос на ювелирные изделия намного больше, чем на камни. Продать украшение, по идее, должно быть намного проще, чем драгоценный камень. Но сколько на это уйдет времени, вам не скажет никто.

Бесспорно, покупка ювелирных изделий – это хорошее капиталовложение. Такое инвестирование, скорее всего, можно назвать долгосрочным, так как стоимость украшения может измениться в сторону увеличения через несколько лет. У таких вложений есть и свои преимущества перед валютными – они не теряют в цене со временем. Их можно не только держать в банковской ячейке, но и носить или передавать по наследству. Дома хранить дорогие украшения не рекомендуется, а в банке за хранение с вас возьмут деньги.

Если вы решили инвестировать в украшения, то лучше их приобретать на аукционах или специальных выставках. Изделия, которые продаются в обычных ювелирных магазинах, не будут представлять собой большой ценности даже через несколько десятилетий. Если вы потом захотите продать изделие через ломбард, вы сможете получить за него не более 60 – 70% его стоимости. Если вещь редкая, ее можно продать на аукционе (в России это московский аукционный дом «Гелос»). Цена продажи напрямую зависит от качества изделия, его старины и вашего везения.

Инвестировать в ювелирные украшения выгодно. Существует одно «но»: вы сможете получить прибыль с таких вложений только через несколько лет. Есть еще один фактор, который может оказать позитивное или негативное влияние на цену изделия, — мода. Она может как поднять цену, так и полностью обесценить изделие.

При покупке изделий из драгоценных металлов стоит помнить, что все они делятся на три группы:

- эксклюзивные;

- антикварные;

- с большими драгоценными камнями.

Приобретение ювелирных изделий из драгоценных металлов, скорее всего, можно назвать вложением средств, а не инвестированием.

Прогноз цены драгоценных металлов в 2022 году

Чтобы понять, что ждет драгоценные металлы в 2022 году, нужно в первую очередь оценить макроэкономические факторы, влияющие на цены:

Инфляция в США ожидается такой же высокой, как и в 2021 году — триллионы свеженапечатанных долларов продолжают вливаться в мировую экономику. Для драгметаллов это в целом позитив: растет себестоимость производства и спрос на защитные активы. Больше всего бонусов получит золото и серебро, как главные инвестиционные металлы. Процентная ставка ФРС будет повышаться несколько раз в 2022 году и достигнет 1%

Для драгметаллов это негатив, поскольку безрисковые инструменты станут более привлекательными и будут забирать внимание инвесторов. Пока что ставка еще небольшая, поэтому металлы не слишком пострадают, но тенденция негативная. Экономический рост находится под вопросом: пандемия еще не отступила и может преподнести немало новых сюрпризов, проблемы в цепочках доставок продолжаются, многие рынки выглядят перегретыми

Есть вероятность полноценного экономического кризиса. Для драгметаллов это неплохая ситуация, однако палладий как самый промышленный металл может сильно пострадать.

Более конкретно о ситуации на рынке каждого драгоценного металла я писал в этих статьях:

Если обобщить, то в целом у драгметаллов ожидается непростой 2022 год. Спрос упал везде и не успел восстановиться до доковидных уровней, при этом добыча выходит на рекордные цифры — добывающие наращивают мощности, пока цены драгметаллов высокие. Если рост и будет, то небольшой, а вот падать точно есть куда — многое зависит от поведения рынка акций и оптимизма инвесторов по поводу мировой экономики.

Наиболее перстективным драгметаллом в 2022 году я считаю палладий. Он единственный остается дефицитным, при этом неплохо упал в цене на момент написания статьи — есть возможность купить металл дешевле. Автопром восстанавливается после коронакризиса, а спрос на палладий будет снова расти как и много лет до этого.

А что думаете вы?

Думаю, вы убедились, что инвестиции в драгоценные (благородные) металлы это перспективный способ вложить деньги. В 2022 году они остаются актуальными — в мировой экономике масса проблем, которые создают неопределенность на финансовых рынках и вынуждают инвесторов использовать традиционные защитные активы, к которым относится золото и другие драгметаллы.

Успешных инвестиций в драгметаллы!

Вложения в драгоценные металлы: варианты

В постсоветской действительности вложения в «физические» активы все еще считаются более надежными, чем банковские вклады, акции или облигации. Россияне давно потеряли все, что вкладывали в Сбербанк СССР, но вот вложения в ювелирные изделия помогли сохранить сбережения. Сейчас ювелирные изделия редко рассматриваются как способ инвестирования, потому что само изделие имеет слишком высокую добавленную стоимость (в дополнение к стоимости металла), но идея вложений в драгметаллы популярна, как и раньше.

Как правило, говоря об инвестициях в драгоценные металлы, подразумевают золото, но по факту стоит обратить внимание как минимум на 4 металла:

- золото – универсальный физический актив для сохранения ценностей. Используется как банковские и государственные резервы, для производства ювелирных изделий и в электронике;

- серебро – стоит на порядки дешевле золота, реже используется для накоплений, но популярно в ювелирных изделиях и промышленности;

- платина – благородный металл, использовался в производстве ювелирных изделий, а позже стал использоваться в автомобильной промышленности (при изготовлении каталитических нейтрализаторов выхлопных газов);

- палладий – начал использоваться как более дешевая альтернатива платину в автомобильных катализаторах, но после полного перехода промышленности на палладий он стал дороже платины.

Золото сейчас стоит около 1790 долларов за унцию, серебро – 26 долларов за унцию, платина – 1100 долларов, а палладий – 2800 долларов. Другими словами, вложения в палладий в 2019 году принесли бы сейчас доход около 100%, а в 2018-м – все 200%.

Однако в 2021 году драгоценные металлы необязательно покупать в «натуральном» металлическом виде. Есть сразу несколько способов – причем у каждого есть свои преимущества и недостатки:

- металл в слитке. Это самый простой способ вложения, но в российских реалиях – очень неочевидный. Дело в том, что слиток – товар, а потому облагается НДС. Соответственно, чтобы перепродать слиток хотя бы с нулевой доходностью, придется ждать роста цены на данный металл как минимум на 20% (ведь банки выкупают слитки по массе, без НДС);

- инвестиционные монеты. У монеты есть номинал и она считается законным платежным средством – а потому не облагается НДС. Соответственно, купить инвестиционную монету из золота массой 7,78 грамма («Георгий Победоносец») можно в банке за 40 тысяч рублей – грамм будет стоить чуть больше 5 тысяч рублей при рыночных котировках около 4200 рублей за грамм. Правда, банки выкупают монеты чуть дешевле, чем продают;

- ювелирные изделия. В пересчете на металл это будет, вероятно, самый дорогой вариант – ведь в изделии учитывается также стоимость камней (драгоценные и не только), которые при выкупе не засчитываются, а также работа мастера, НДС и наценка ювелирного магазина;

- обезличенный металлический счет (ОМС). Это условный счет в банке, на котором учитывается как количество имеющегося металла в граммах, так и его денежный эквивалент. ОМС удобны тем, что нет необходимости где-то хранить физический слиток или монету, а покупать металлы можно по граммам или даже меньшими порциями. Правда, продать его можно только тому банку, в котором открыт ОМС, и по его же курсу;

- вложения в биржевые фонды (ETF), вкладывающие в драгоценные металлы. Этот вариант похож на ОМС, но уже относится к бирже – там можно купить пай фонда, который размещает свои активы в золоте. По мере роста цен на золото цена пая будет расти, и наоборот;

- вложения в акции добывающих компаний. Это уже не совсем вложения в драгоценные металлы, хотя котировки акций таких компаний сильно зависят от состояния рынка драгоценных металлов, которые добывает компания.

Заработать можно на любом из вариантов вложений, но на некоторых это проще. Главное – дождаться, пока цена продажи будет выше, чем цена покупки. Быстрее всего этого можно добиться с ОМС и ETF – за счет небольшой маржи ими можно очень быстро и гибко управлять. Вложения в инвестиционные монеты будут окупаться дольше (нужно дождаться, пока банк поднимет стоимость на монету), а вложения в слитки и ювелирные изделия – дольше всего.

Цена вопроса

Цена золота определяется ежедневно. За эталон принимаются результаты дневных торгов Лондона. Стоимость меняется количеством спроса и предложения, до удовлетворения всех заявок на покупку-продажу. Тогда цена объявляется зафиксированной.

ПОЛЕЗНО ЗНАТЬ! Товарно-сырьевые рынки оперируют ценами драгоценных металлов за одну тройскую унцию, равную 31,1034768 грамм (обычно округляют до 31,1035). Эта старинная мера веса получила свое название по французскому городу Труа, знаменитому масштабными средневековыми ярмарками. Новички фондовой биржи нередко путают ее с более легкой унцией авердюпуа (28, 349523125 грамм), итальянского происхождения, используемой ныне повсеместно, за исключением ювелирной, банковской сфер, где царит тройская унция. Международное обозначение тройской унции золота – XAU.

Лондонский фиксинг (установление официальной цены) за одну тройскую унцию объявляется в трех валютах: долларах США, фунтах стерлингов, евро.

Лондонский фиксинг (установление официальной цены) за одну тройскую унцию объявляется в трех валютах: долларах США, фунтах стерлингов, евро.

World Gold Council сообщает, что по итогам первого полугодия 2016 года стоимость одной тройской унции выросла, составив:

- 1187 евро (рост 22%);

- 1320 американских долларов (рост 25%);

- 983 фунта стерлинга (рост 37%).

Рублевый курс золота устанавливается Центральным банком РФ с учетом мировых трендов. С начала января 2016 года 1 грамм драгоценного металла подорожал на 300 рублей (2800 рублей).

Сбербанк РФ 15 августа 2016 года предлагал цену за 1 грамм:

- ОМС, покупка – 2585, 92 рубля, продажа – 2939,08 рублей;

- мерные слитки с учетом НДС продавались по 3767,83 рубля (однограммовый слиток) – 3475194, 40 рублей (килограммовый). А покупались по 2508,34 (1 грамм слитка удовлетворительного состояния) – 2585, 92 (1 грамм слитка отличного состояния).

Глобальные инвестиции в золото вряд ли скоро подешевеют, так как сохраняется высокий спрос со стороны Индии, Китая. Это подтверждает устойчивый рост спроса: 1036,9 тонн (41,6 млрд. долларов) по результатам первого полугодия 2016 года.

ПРОГНОЗ. Мировые поставки одного из самых популярных для инвестиций драгоценного металла почти не увеличились, составив 744 тонны (первый квартал 2016 года). Максимум стоимости одной тройской унции этого инвестиционного актива за последнее время – 1375 долларов, но среднесрочная перспектива допускает дальнейший рост до 2000 долларов за тройскую унцию. Осуществляющие длительные инвестиции игроки смогут использовать возможные ценовые коррекции для увеличения своей доли золотых активов.

Глобальный спрос на драгоценные металлы растет за счет частных инвестиций, мировых Центробанков, технологического сектора, ювелирной промышленности. Снижение доходности облигаций, а также ситуация глобальной политической и экономической неопределенности, включающая грядущие выборы президента США, объявленный выход Британии из Европейского союза, многочисленные военные конфликты по всему миру, неизбежно заставит людей вложить деньги в золото. Разумеется, прибыль получат те, кто успеет купить актив по минимально возможной цене.

Решая, стоит ли вкладывать деньги в золото, частный инвестор должен понимать, что скорее всего его вложение в золото – долгосрочное. Успешные кратковременные биржевые спекуляции, активная торговля активами слишком сложны для новичков, требуют высокой квалификации, опыта инвестора, а также крупной суммы депозита. Инвестиции в золото обеспечивают сохранность средств от обесценивания, поэтому должны составлять 10-20% инвестиционного портфеля (для диверсификации рисков). Для получения ощутимой прибыли инвестору придется, изучив азы биржевой торговли, постоянно следить за изменением биржевых цен.

Зачем вкладывать деньги в драгоценные металлы

В статье мы будем говорить о 4 драгоценных металлах. Кратко рассмотрим характеристики каждого из них.

Золото

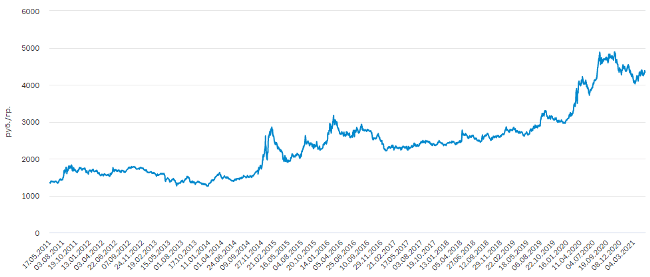

Не окисляется, не поддается коррозии, за счет своей мягкости легко поддается преобразованию в какие-либо изделия. Используется в ювелирном деле, промышленности, но в большей степени выполняет роль инвестиционного актива. Учетная цена за последние 10 лет выросла на 222,7 % (источник данных – Банк России).

Серебро

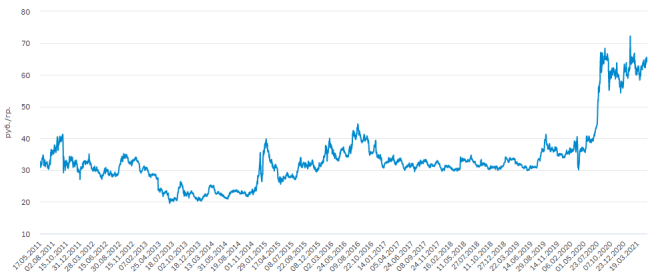

Имеет высокую электропроводность и хорошие отражающие свойства. Этот металл не такой устойчивый к химическим реакциям, как золото. Используется в ювелирном деле, электронике, энергетике и в качестве инвестиционного инструмента. Учетная цена за последние 10 лет выросла на 97,92 % (источник – Банк России).

Платина

Имеет очень высокую температуру плавления. Используется в автомобильной и химической промышленности, ювелирном деле. Учетная цена за последние 10 лет выросла на 84 % (источник – Банк России).

Палладий

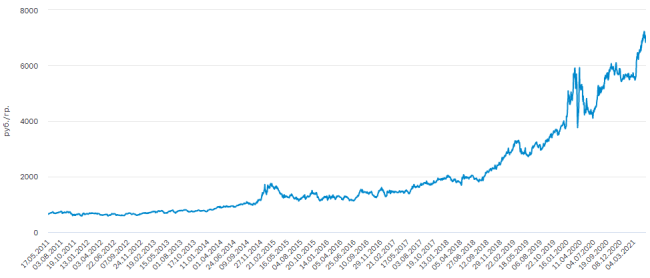

Редкий металл, аналогично платине имеет высокую температуру плавления, но лучше фильтрует газы, поэтому активнее используется в автомобильной промышленности. Учетная цена за последние 10 лет выросла на 984,48 % (источник данных – Банк России).

Инвесторы рассматривают драгоценные металлы в качестве защитных активов. Добавление их в инвестиционный портфель даже в небольшой доле существенно снижает риск и повышает доходность. Именно этого и добиваются портфельные инвесторы для формирования долгосрочной инвестиционной стратегии.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В периоды кризисов котировки металлов растут или падают значительно меньшими темпами, чем остальной фондовый рынок. Рассмотрим, почему так происходит:

- Редкость. Драгметаллы – это химические элементы, но они встречаются в земной коре довольно редко. Запасы их с течением времени уменьшаются, а стоимость добычи возрастает. Следовательно, цена будет только расти.

- Цена на металлы не может упасть до 0, т. к. она обеспечена конкретным товаром. Соответственно, инвестор никогда не сможет потерять 100 % своего капитала, вложенного в драгметаллы. Ни один инструмент фондового рынка не сможет дать такую гарантию.

- Сохраняется большой спрос со стороны крупных игроков. Например, Центробанки многих стран покупают золото для пополнения золотовалютных резервов, управляющие компании создают ETF, обеспеченные физическими слитками.

- Металлы сохраняют свой внешний вид столетия, а некоторые их свойства расширяют способы применения в промышленности, тем самым формируют устойчивый спрос со стороны экономики.

Особенности вложений в драгоценные металлы

Все активы и возможности, где ключевым элементом является один или несколько драгметаллов, характеризуются уникальными особенностями.

Современный финансовый рынок обычным инвесторам предлагает работать только с 4 активами:

- палладий (XPD);

- серебро (XAG);

- золото (XAU);

- платина (XPT).

Да, существуют другие металлы, имеющие стоимость, многократно превышающую котировку золота (например, осмий-187 – 1 грамм порядка $10 100), но это крайне редкие или стратегически важные элементы. По ним свободные спекуляции зачастую недоступны.

Мировым эталоном цены является золото. Всегда спрос на него очень высокий, особенно если идёт речь о слитках или монетах. Все государства используют золото в качестве оптимального инструмента, защищающего от любых кризисов и влияний других стран. За последние 10 лет этот актив подорожал на 33% и рост котировки продолжается.

Способы заработка на инвестициях в золото (плюсы и минусы 7ми рабочих стратегий)

Например, в 2020 году спрос на золото со стороны государств достиг исторического максимума. Эксперты утверждают, что за период между январем и октябрем этого года уровень покупок составил более 1000 тонн. Что значительно превышает показатель 2019 года.

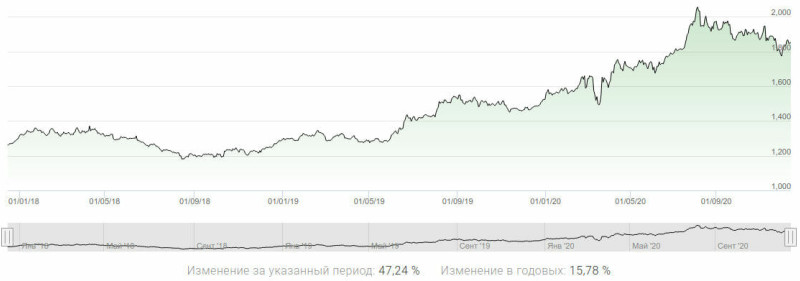

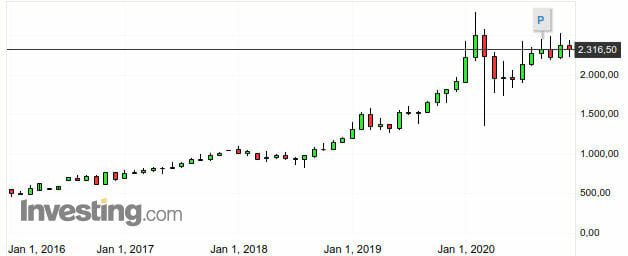

График фьючерса на золото за три года

График фьючерса на золото за три года

Для серебра свойственная большая волатильность, формируемая двумя факторами – невысокая цена и широкий спектр применения. В этот металл инвестировать нужно аккуратно, поскольку любая глобальная новость способна быстро обрушить котировку.

Возможности заработка на инвестициях в серебро: обзор популярных стратегий

При вложениях денег в слитки рентабельность снижается из-за расходов на специальные условия хранения. Банки выделяют сейфы, обслуживание которых стоит денег, ведь в домашних условиях купленный драгметалл держать опасно.

Цена палладия и платины на биржах имеет большую зависимость от уровня спроса, образуемого нуждами промышленности. Эти драгоценные металлы очень востребованы в крупнейших отраслях – производство гаджетов, компьютерная индустрия и автомобилестроение.

График фьючерса на палладий Отмеченные моменты нужно учитывать, когда совершается планирование вложения денег в металлы. Особенности общего характера, но для выбора стратегии они очень важны.

График фьючерса на палладий Отмеченные моменты нужно учитывать, когда совершается планирование вложения денег в металлы. Особенности общего характера, но для выбора стратегии они очень важны.

Нюансы торговли золотом

Золото – самый популярный драгметалл для торговли. Его большое преимущество в том, что он дорожает в кризис и всегда востребован, вне зависимости от экономических колебаний. Поэтому долгосрочные вложения в этот драгметалл помогут сохранить свои финансовые средства в кризисный период и даже их приумножить.

Вложить средства можно как в приобретение самого золота, так и в золотодобывающую или обрабатывающую промышленность. Для этого на Московской бирже можно приобрести акции одного из таких предприятий. Торговля акциями или фьючерсами на золото – более быстрый вариант получить прибыль, чем вложение в физическое золото. Но и рисков здесь также больше.

Золото отличается высокой волатильностью, в чём как плюс, так и минус для трейдера. Из-за востребованности металла, на мировом рынке золота постоянно происходят колебания, поэтому его покупка не гарантирует прибыль в короткие и средние сроки.

Вложения в физическое золото. Как не прогадать

Приобрести золото можно несколькими способами. Можно обратиться в банк и купить металл в слитках, но такая инвестиция имеет недостатки – большой налоговый сбор при покупке и последующей продаже слитка. А если храниться золото будет в банке, то нужно будет платить и за это. Кроме того, торговать «живым» металлом онлайн на бирже тоже не получится.

Второй, более удобный способ – создать обезличенный металлический счёт (ОМС) в крупном банке. Наличие ОМС позволит продавать монеты и слитки виртуально по курсу финансового учреждения. Создать счёт может любое физическое лицо даже в онлайн-режиме. При выборе правильной стратегии, продажа ОМС может принести хорошую прибыль.

Но при создании счёта следует помнить, что на него не предусмотрено страхование, поэтому банк, в котором он создаётся, должен быть надёжным и известным. Ещё один минус ОМС – высокий спрэд, из-за чего для совершения удачной сделки требуется выждать какое-то время.

Некоторые приобретают ювелирные украшения из золота, но этот способ инвестирования редко бывает прибыльным, поскольку при последующей продаже изделие часто рассматривается как золотой лом, и существенно теряет в цене.

Плюсы вложения денег в драгоценные металлы

Как и любой другой способ вложения своего капитала, инвестиции в драгоценные металлы имеют свои преимущества и недостатки.

К плюсам относятся:

- По сравнению с фондовым рынком и другими вложениями в различные фонды, рынок драгметаллов более стабилен.

- Их цена растет, опережая инфляцию. Это отличный способ сберечь свои накопления и защитить от инфляции.

- Инвестиции в драгоценные металлы – это хороший способ, чтоб диверсифицировать свой инвестиционный портфель и снизить риски потери всего капитала при рискованном инвестировании.

Плюсы инвестирования в драгоценные металлы, ну, во-первых, на драгоценные металлы не нужно платить налоги. Так же купив слиток золота, например, вы, можете прилететь в любую страну, и вернуть обратно свои деньги. Так же драгоценные металлы вы можете использовать, для оформления всяких страховок, залогов.

Так же золото вы можете приобрести, в любом банке различного веса, пробы. А еще чем больше его вес, тем меньше его цена за грамм. Тем более банк, в котором вы приобретаете драгоценные металлы, предоставляет вам все необходимые документы. А еще за дополнительную плату, их можно хранить в отдельном ящичке, к которому доступ будете иметь только вы.

И так инвестировать в драгоценные металлы является довольно безопасным хранением ваших денег, даже если в стране происходит экономический кризис, драгоценные металлы в безопасности.

В такой вид инвестирования, не все вкладывают деньги, и все меньше и меньше становится инвесторов, которые занимаются данным видом деятельности. За 100 лет золото сначала поднялось, а затем начало падать.

Счет в банке

Наверняка каждому приходилось слышать о такой услуге, как металлический счет в банке. Это депозитный счет, на котором хранятся не деньги, а золото. То есть владелец счета не имеет золота, а лишь право на его получение в денежном измерении или в качестве физического предмета.

По сути, металлические счета не отличаются от вкладов, единственная их особенность в том, что роль валюты исполняет золото или другой металл. В любой момент вкладчик может закрыть вклад и получить металл. Также можно его пополнять, причем вкладывать деньги, а на счетах будет отображаться металл в определенном количестве граммов. Инвестиции в драгоценные металлы на металлических счетах приносят прибыль, но только при одном условии, что его стоимость вырастет, что касается процентных ставок, то они небольшие порядка 0,1 – 4%, это зависит от условий банка.

Динамика роста драгоценных металлов по отношению к иностранной валюте

Договор можно расторгнуть по желанию клиента в любой момент. Здесь у клиента есть выбор: получить непосредственно метал или деньги. В первом случае клиент забирает металл в том количестве, которое хранится на счету в виде слитка, но с оплатой НДС. Во втором варианте клиент забирает деньги в сумме, равной курсовой стоимости металла.

Ювелирные украшения как инвестиции

В последние годы в России наблюдается повышенный спрос на драгоценности в связи с нестабильностью национальной экономики

При этом важно понимать, что не каждое золотое украшение способно подорожать в цене, а массовое производство той или иной ювелирной драгоценности нельзя отнести к выгодным инвестициям

Как правило, основные причины сводятся к тому, что на украшения широкого потребления торговая наценка выше реальной стоимости драгметалла, а качество сырья, используемое в производстве, не всегда соответствует должным пропорциям благородного металла.

Следующие категории ювелирных украшений можно отнести к инвестиционной привлекательности вложений:

- Изделия с крупными драгоценными камнями. Вес чистого золота в таких украшениях начинается от одного карата.

- Ювелирные украшения с исторической ценностью. Требуются десятилетия для признания возможной ценности актива.

Увеличение капитала при покупке золотых украшений возможно. При этом стоит помнить о том, что вложения требуют от инвестора долгосрочного инвестирования (10–30 лет) и высокого порога входа (от 5 тысяч долл.).

Способы вложения денег в золото

Способов вложиться в золото сегодня довольно много. Каждый вариант имеет свои преимущества и недостатки. Основные способы инвестиции в драгоценный металл:

Покупка золотых слитков. Такая сделка требует дополнительной оплаты налогов. Кроме того, при покупке крупных слитков инвестору сразу необходимо продумать способ их надёжного хранения, что требует дополнительных затрат. Поэтому подобные инвестиции считаются долгосрочными, так как для получения прибыли на слитках необходимо, чтобы стоимость золота выросла как минимум процентов на 30%. А ждать этого порой приходится не один год. Обезличенные металлические счета — один из самых популярных вариантов. При использовании таких счетов не нужно оплачивать НДС, так что это более выгодный вариант, чем слитки. Но и эти инвестиции относят к долгосрочным, так как курс металлов устанавливает банк, и за короткое время вряд ли удастся хорошо заработать на купле-продаже золота. Золотые монеты. Их стоимость зависит от количества драгоценных металлов, используемых при чеканке таких монет. Купить монеты можно в банках, а можно приобрести у коллекционеров. Причём стоимость некоторых монет у коллекционеров может существенно отличаться от банковской стоимости. В итоге на цену влияет не только вес монеты, но и художественная ценность, тираж. При ограниченном тираже стоимость монеты растёт очень быстро. Ювелирные изделия — не лучший способ вложения средств, так как при покупке к стоимости золота добавляется ещё и цена работы мастера. А вот продать по такой же цене уже вряд ли получится, так как ювелирные изделия уже будут оцениваться как лом, и оплата будет производиться только за вес изделия по рыночной цене металла. Антиквариат — работы признанных мастеров, которые имеют особую художественную ценность. Старинные изделия со временем только растут в цене. Их стоимость включает не только цену золота, но и стоимость работы мастера

Но чтобы купить действительно антикварное изделие или работу признанного мастера, которая имеет высокую ценность, важно хорошо знать тонкости этого рынка.

Стоит ли инвестировать деньги в золото

Конечно, каждый сам вправе решить, стоит или нет вкладывать в золото. Но для большинства людей ответ будет положительным. Особенно выгодным окажется вложение, если покупка золота была сделана в спокойное время. При продаже в кризис или просто при нестабильной экономической ситуации можно в этом случае получить хорошую прибыль.

Руководство по инвестированию с золотом предлагает отдавать под этот инструмент примерно 5-10% от портфеля. Это позволит в случае кризиса спокойно пройти через сложное время, без необходимости предпринимать резкие и необдуманные поступки до наступления достаточно светлого периода.

Иногда рекомендуют сразу инвестировать деньги в золото и серебро. Это допустимо для диверсификации портфеля, но надо учитывать, падения интереса к серебру в последнее время и другие, связанные с этим драгоценным металлом, моменты.

Преимущества и недостатки

Как и любой метод инвестирования, приобретение золота имеет свои плюсы и минусы. Основным преимуществом называют надёжность подобных вложений. Этот драгоценный металл всегда был и остаётся самым консервативным активом. Именно в золоте свои сбережения хранят государства, что делает этот металл очень важным для экономики стран. Так что такой актив действительно высоконадёжен, и какие бы события не происходили на рынке, существенного обесценивания быть не может.

К сожалению, недостатков у такого варианта инвестирования намного больше, чем достоинств:

- Обесценивание металла. Надежда на то, что понижение цены в скором времени прекратиться — есть. Но как долго этого ждать, не могут предсказать даже лучшие финансовые аналитики.

- Трудности при продаже драгоценного металла. Приобрести золотой слиток довольно просто, а вот найти покупателя потом бывает нелегко. Покупают свои слитки даже не все банки. Обычно операцию покупки драгоценного металла могут провести только центральные офисы банковских учреждений, которые расположены в крупных городах страны.

- Внушительная маржа между продажей и покупкой. При покупке золота инвесторы очень сильно переплачивают, так как нужно заплатить проценты, комиссии банков. Порой переплата достигает 20% от стоимости металла. А при продаже владелец часто недополучает около 10-20% реальной цены. В итоге потери при проведении операций купли-продажи составляют около 40%. А это значит, что для получения прибыли на таких сделках нужно ждать существенного повышения цены.

- При покупке золота в банке нужно понимать одну особенность — чем меньше вес металла, тем выше цена за грамм. Соответственно, чем больше вес слитка, тем дешевле стоимость грамма этого золота. Вот только приобрести сразу килограмм драгоценного металла могут позволить себе далеко не все. Зачастую вложения инвесторов начинаются с покупки нескольких граммов благородного металла. А это снова влечёт за собой переплату.

- Налоги на продажу золота. При совершении сделки покупки обычно взимают НДС, а при реализации золота инвестору приходится платить налог на доходы.

- Непредсказуемый рынок драгоценных металлов. Делать какие-либо прогнозы по отношению к изменениям рынка драгоценных металлов невероятно сложно. Ведь золото — актив «мёртвый».

Инвестиции в золото — весьма спорный способ увеличения доходов. Драгоценный металл сложно быстро продать, он не растёт в цене уверенными темпами, и сделки купли-продажи заставляют инвесторов сильно переплачивать. Но при этом нельзя отрицать, что данный актив очень надёжен.

Заключение

Аналитики советуют открывать металлические вклады в период финансовой стабильности. В это время наблюдается рост котировок, и при долговременных вложениях можно получить дополнительный доход при закрытии ОМС

В нестабильное время, когда наблюдается скачок доллара, лучше обратить внимание на вклады в денежном эквиваленте. Государство страхует такой вид депозитов, и при любой неблагоприятной ситуации вкладчик гарантированно получит свои вложения

Замечено, что при росте доллара происходит снижение роста стоимости металлов. При этом в период инфляции не наблюдается значительного падения, как это бывает с рублем.