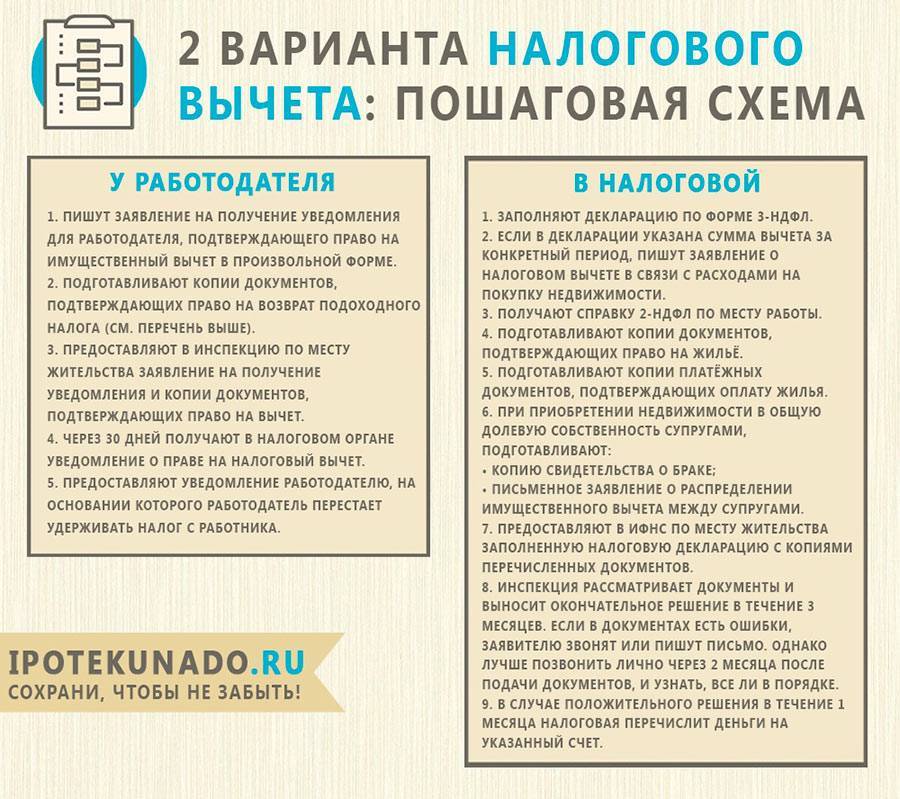

Получение вычета через работодателя

Пошагово эта процедура будет выглядеть вот так:

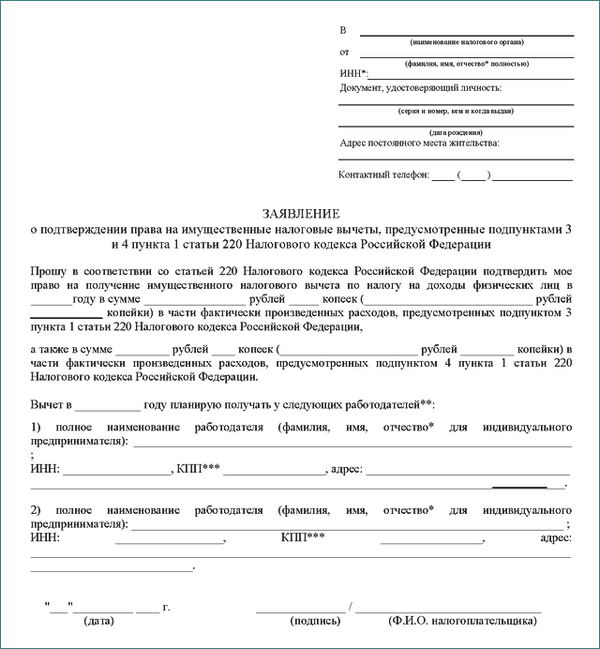

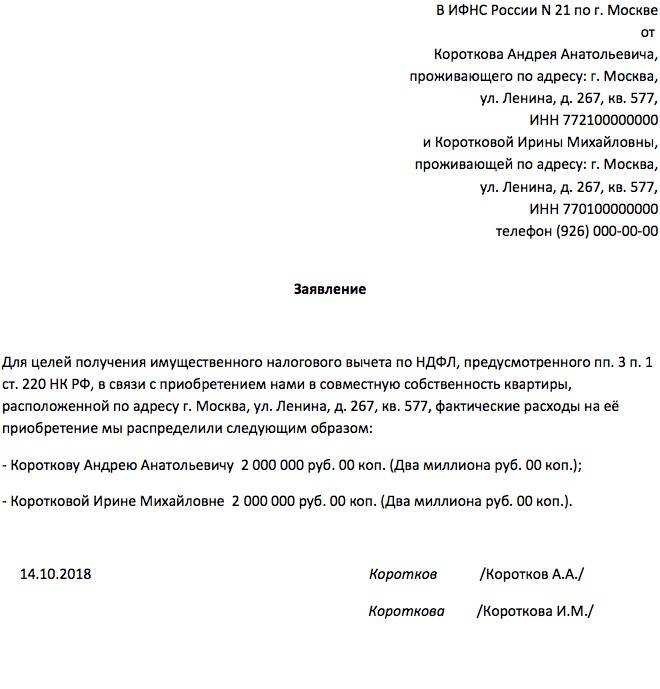

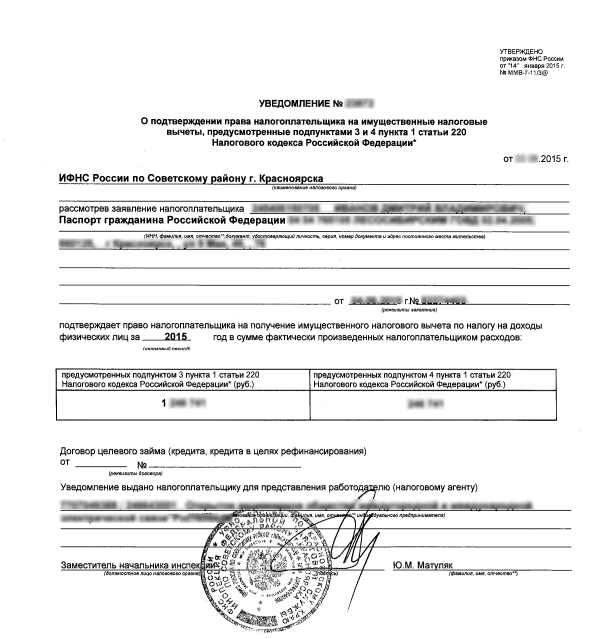

Шаг 1. Написать в произвольной форме заявление на получение уведомления от налогового органа о праве на имущественный вычет.

Шаг 2. Подготовить копии документов, подтверждающих право на получение имущественного вычета.

Шаг 3. Предоставить в налоговый орган по месту жительства заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

Шаг 4. По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

Шаг 5. Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

При оформлении вычета через работодателя, довольно часто встречается ситуация, когда работник подает заявление, подкрепленное уведомлением налогового органа, подтверждающего его право на вычет, непосредственно в январе. Ведь пoдтвepждeниe нaлoгoвaя дeлaeт в тeчeниe 30 днeй c мoмeнтa пoлyчeния зaпpoca работника. В этом случае, организация предоставляет вычет с начала налогового периода, в котором сотрудник обратился за его предоставлением. Сумма налога, исчисленная и удержанная с начала налогового периода до месяца включительно (если налог в нем уже был исчислен и удержан), в котором сотрудник обратился за получением вычета, является излишне удержанной и подлежит возврату налоговым агентом (Письмо от 22 ноября 2016 г. № 03-04-06/68714).

Данная позиция нашла подтверждение в пункте 15 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утвержденного Президиумом Верховного Суда Российской Федерации 21 октября 2015 г.

Пример. Гражданин Савченко в 2016 г. приобрел себе квартиру стоимостью 1 400 000 руб. К работодателю с заявлением о предоставлении ему имущественного налогового вычета он обратился в сентябре 2016 г.

В период с января по август 2016 г. включительно работнику была начислена заработная плата в размере 394 988 руб. и удержан НДФЛ в размере 51 348,44 руб. (394 988 руб. x 13%).

В период с сентября по декабрь 2016 г. включительно работнику была начислена зарплата в размере 192 800 руб. Так как работник получил право на имущественный вычет, НДФЛ с этой суммы в размере 25 064 руб. (192 800 руб. x 13%) он платить не должен и, соответственно, организация — налоговый агент эту сумму не удерживает.

А вот за возвратом 51 348,44 руб. – ранее удержанного НДФЛ — работник, как считают в Минфине РФ, должен обращаться напрямую в налоговую инспекцию.

Кстати, гражданин при желании может получить остаток вычета у работодателя, если до этого получил его через инспекцию в непредельной сумме.

Категории граждан

Претендовать на налоговый вычет можно при следующих условиях:

- прежде всего — наличие российского гражданства;

- доход, облагаемый 13 процентами НДФЛ;

- имеется недвижимость для жилья, приобретенная на собственные средства или в кредит, кроме бюджетных государственных средств, а также материнского капитала;

- пенсионер, который имеет доход, например, со сдачи квартиры с уплатой 13 процентов на доходы физических лиц;

- гражданин РФ, который приобрел жилье несовершеннолетнему ребенку с дохода с налогом в 13 процентов на доходы физических лиц.

Отрывок из статьи 105.1 Налогового Кодекса РФ

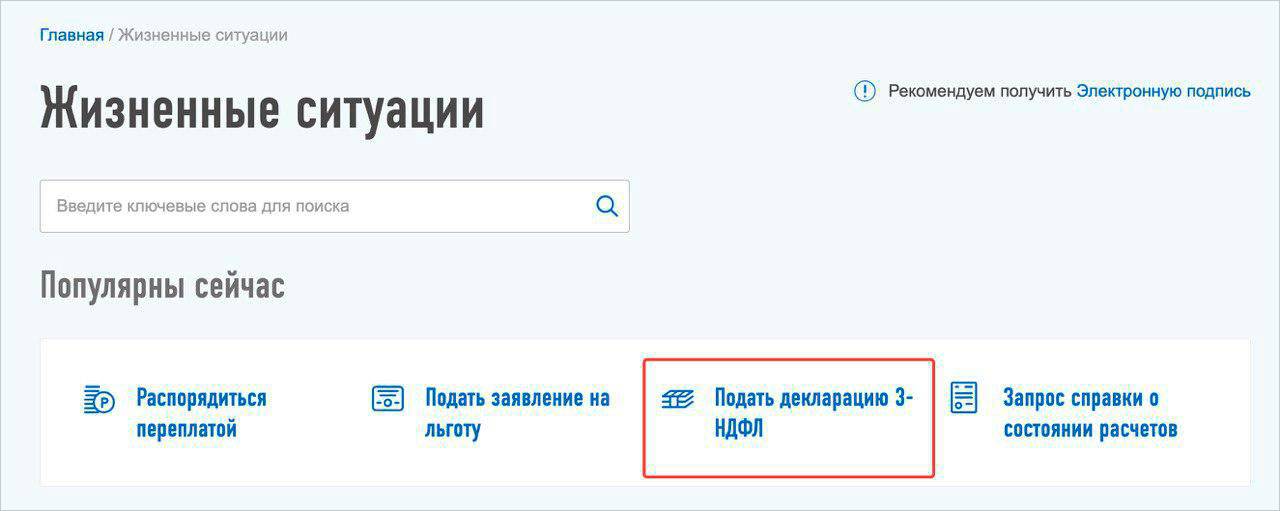

Технически подачу налоговой декларации можно осуществлять лично или через законного представителя, посредством почтового отправления и, что становится наиболее популярно в последнее время, через государственные электронные сервисы.

Важно! Такие услуги доступны через сайт Федеральной налоговой службы или gosuslugi.ru. Налоговый вычет не предусмотрен, если:

Налоговый вычет не предусмотрен, если:

- отсутствуют документы об официальном трудоустройстве и оплате налогов;

- покупка совершена частично или полностью на средства работодателя (оплата из активов компании);

- при покупке задействованы программы или субсидии государственного происхождения (примером может служить материнский капитал);

- жилое помещение куплено до первого января 2014 года и вычет уже был произведен;

- акт покупки произведен между недалекими родственниками: матерью, отцом, братьями, сестрами, дочерью, сыном;

- недвижимость приобретена после первого января 2014 года, но исчерпан допустимый лимит.

В некоторых случаях налоговый вычет не предусматривается

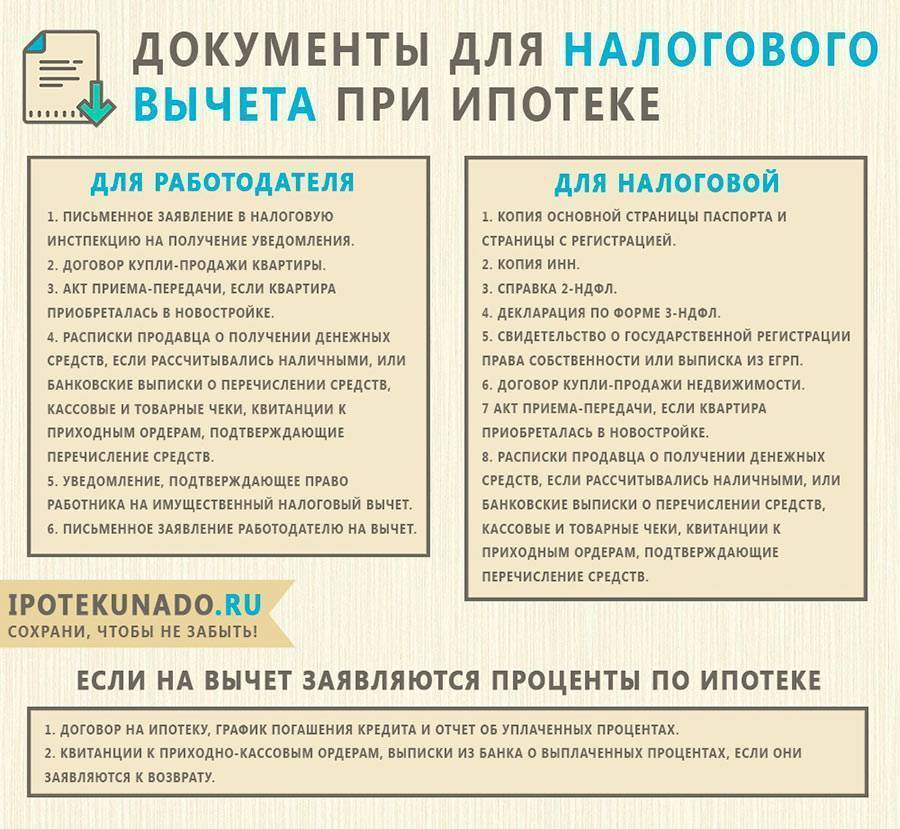

Документы необходимые для налогового вычета на квартиру

Чтобы доказать законность своих притязаний на льготу, счастливому приобретателю жилого имущества необходимо передать налоговикам определенный пакет документов. В независимости выбранного порядка предоставления налогового вычета: через фискальный орган или с участием организации-нанимателя, список требуемых для его обоснования бумаг будет единым.

Вот какие документы будут нужны чтобы получить налоговый вычет на квартиру:

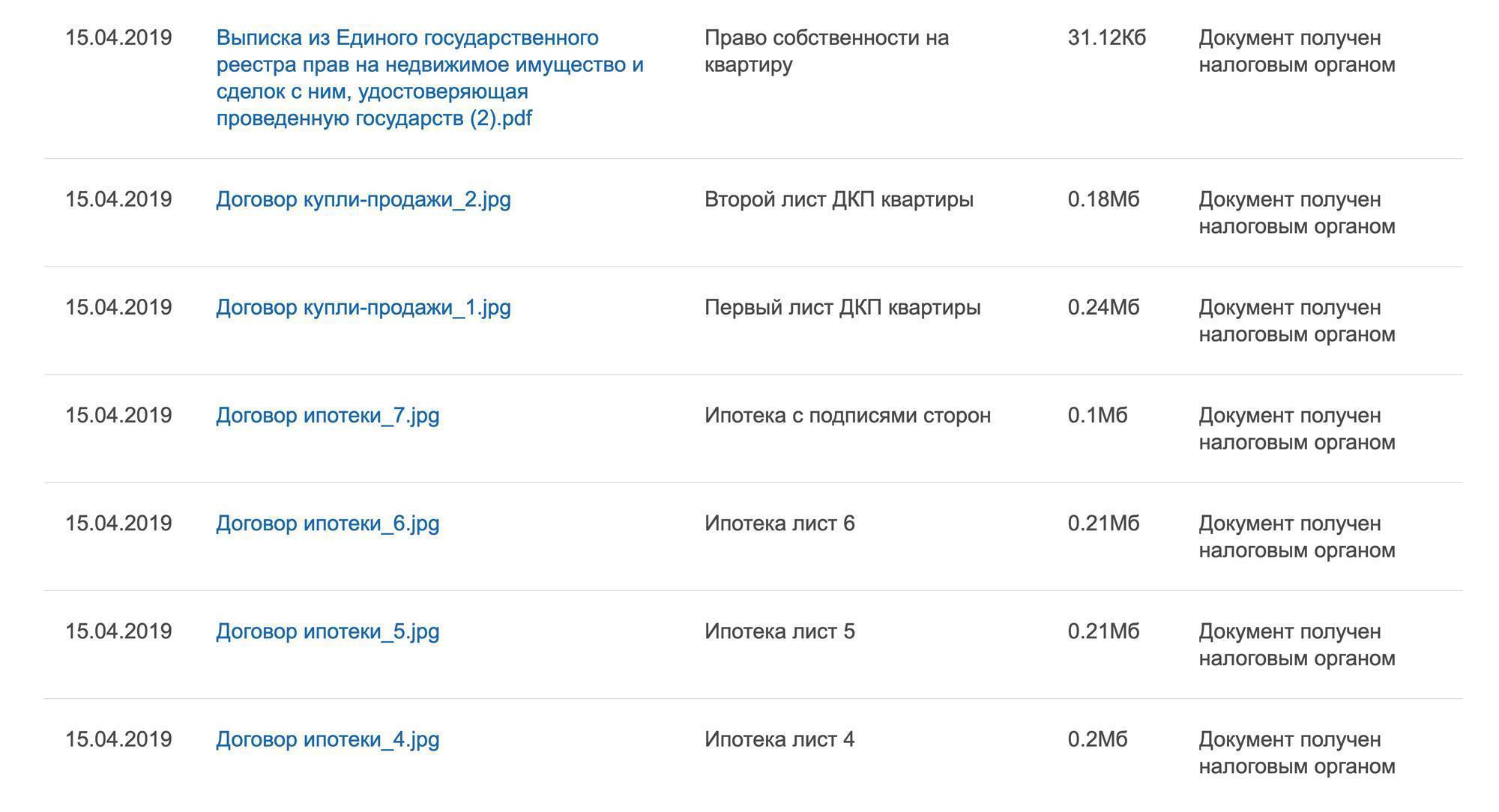

- Ксерокопия регистрационного свидетельства, если постановка на учет произошла до 15.07.16 или выписка из ЕГРН, если позже;

- Копия дду или договора на приобретение;

- Документы, свидетельствующие о фактически произведенных на объект затратах;

- Копия ипотечного контракта с банком и справка удостоверяющая оплаченные кредитной организации проценты;

- Справка о доходах и суммах налога физического лица.

Подавать документы на налоговый вычет на приобретенную квартиру лучше лично, при условии, что делать это придется первый раз. Так инспектор сразу укажет на некомплектность или неправильное оформление. Однако их можно передать в электронном формате по каналам ТКС, для этого нужно иметь простую ЭЦП. Также возможен вариант отправки по почте, но обязательно заказным письмом с уведомлением, так как нужно вернуть себе квитанцию с подписью получателя для подтверждения вручения. До того, как решить получать налоговый вычет за ремонт квартиры необходимо дополнительно убедиться в наличии в контрактах на приобретение пункта о том, что объект передается не отделанным внутри. Тогда к указанным выше документам придется добавить чеки, БСО, квитанции, подтверждающие суммы затраченных на материалы и произведенные работы средств.

Как оформить вычет у работодателя

Вариант получения налогового вычета при покупке квартиры через работодателя может оказаться привлекательным для многих заявителей. Так как срок рассмотрения заявки налоговиками при подобном варианте заметно короче, и он не требует заполнять З-НДФЛ.

Сначала собирается весь список документов, приведенный выше для налогового вычета на квартиру включая справки по расходам на обслуживание ипотечного долга уплаченным банку. Составляется заявление в ИФНС, с просьбой передать на руки налоговое уведомление, с указанием в нем полагающейся к возмещению до завершения года суммы НДФЛ. Инспектор в течение месяца проверяет полученную документацию, после чего предоставляет обратившемуся налоговое уведомление.

На следующем этапе сотрудник обращается к нанимателю, с собой ему нужно взять:

- Налоговое уведомление, оформленное по утвержденной форме, полученное им ранее;

- Заявление в свободном формате с просьбой вернуть переплаченную сумму налога по уведомлению.

Если заявитель обратился к нанимателю в середине года, весь уплаченный с начала налогового периода налог считается переплатой. Работодатель обязан самостоятельно вернуть эти суммы налогоплательщику, а с месяца поступления к нему заявления до конца года, прекратить удерживать с выплачиваемых ему доходов НДФЛ.

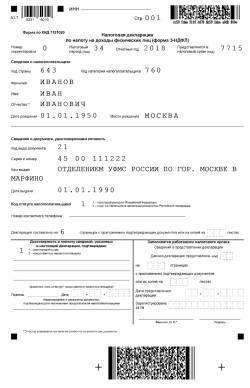

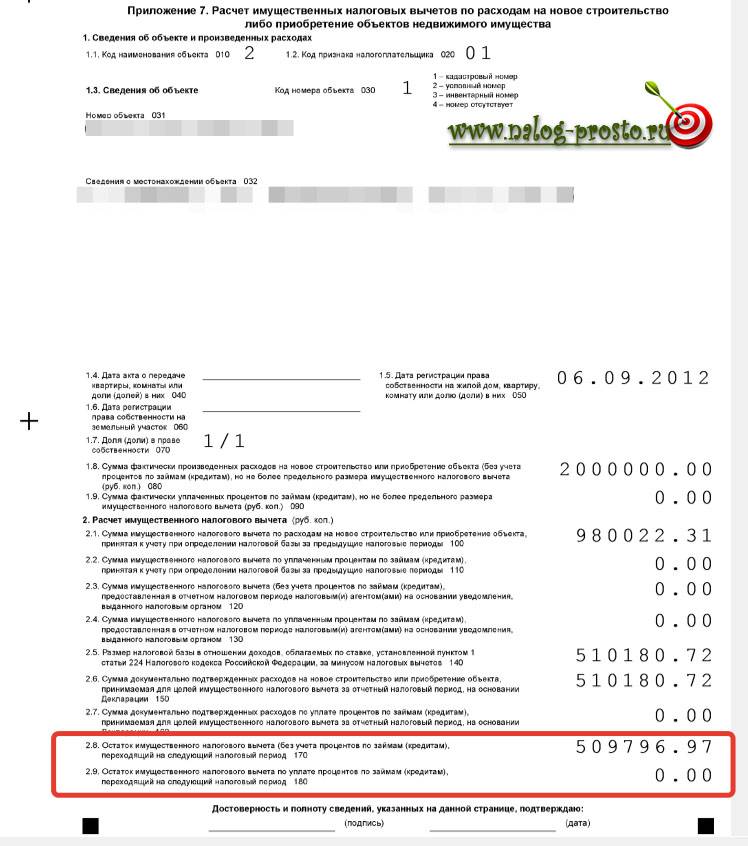

Как получить вычет по декларации

Гражданин может дождаться окончания года и обратиться за возвратом в налоговый орган, тогда собственником приобретенного жилого объекта обязательно заполняется декларация 3-НДФЛ на утвержденном бланке. Список документов для налогового вычета за квартиру остается тем же, что приведен выше. При этом применяется форма бланка декларации для налогового вычета при покупке квартиры актуального на год выплаты ее новому владельцу соответствующего дохода, с которого планируется возмещать НДФЛ. Получить вычет без акта приемки передачи квартиры по договору участия в долевом строительстве не получится, поскольку до его подписания у заявителя не возникает на него права.

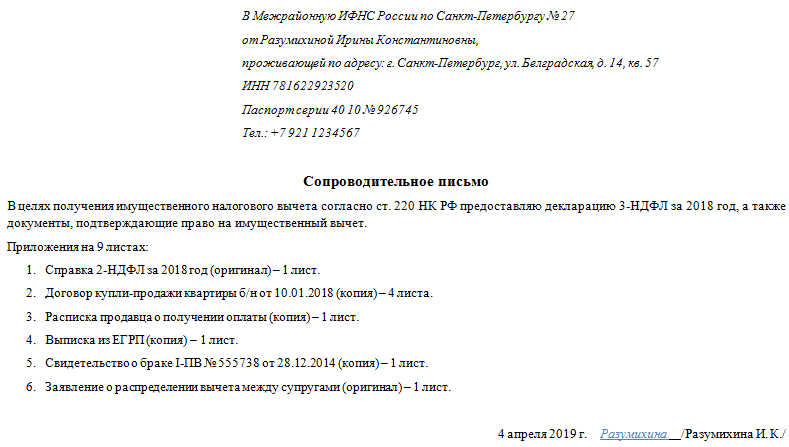

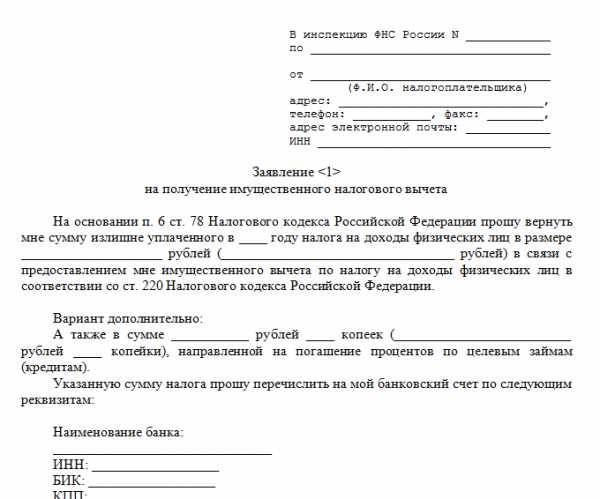

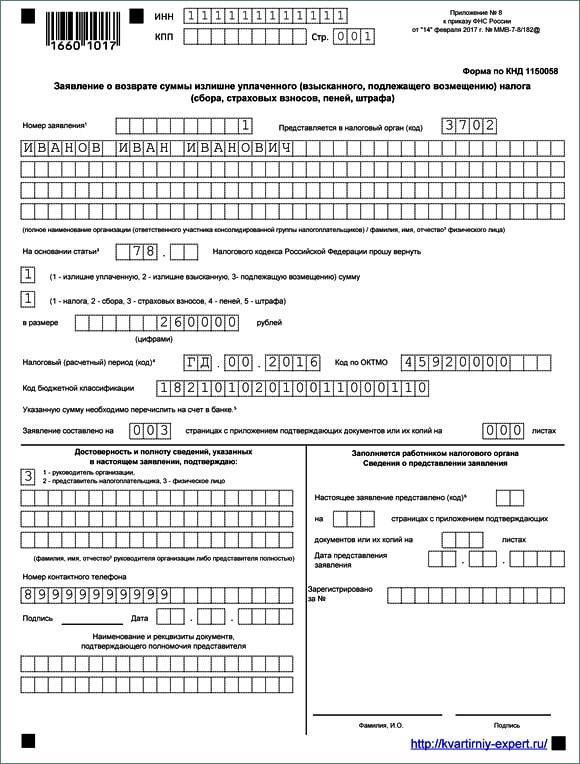

Помимо декларации, договоров, справок и расчетных документов нужно дополнительно составить заявление на налоговый вычет на покупку квартиры с указанием реквизитов, которые нужно использовать для перевода суммы, полагающегося к возврату НДФЛ. Его бланк утвержден ФНС. Как только подготовлено все необходимое, включая заполненную и подписанную декларацию на вычет по квартире, собранный пакет нужно будет передать в налоговую.

После принятия документов инспекцией, она будет 3 месяца проводить их камеральную проверку. В срок до 10 дней по ее завершении о результатах оповещают налогоплательщика. При положительном решении у ИФНС остается месячный срок на перевод утвержденной суммы на указанные гражданином платежные реквизиты.

Этап №2 – Обращаемся в налоговую инспекцию

Документы нужно подать в районную налоговую инспекцию только по адресу постоянной прописки/регистрации — п. 3 ст. 228 НК РФ, п. 2 ст. 229 НК РФ, п. 1 ст. 83 НК РФ, ст. 11 НК РФ. Адрес купленной квартиры, места работы или фактического проживания значения не имеют — подробнее.

Подавать нужно в следующем году после даты покупки квартиры — п. 7 ст. 220 НК РФ. К тому же сделать это можно ЛЮБОЕ ВРЕМЯ следующего года, т.е. необязательно именно до 30 апреля (максимальный срок подачи отчетности для декларирования дохода). Данный максимальный срок не относится к подаче декларации с документами для получения вычета. Например, квартира куплена в октябре 2017 года, подать документы можно с января по декабрь 2018 года на получение части вычета за весь 2017 год.

Если же квартира куплена давно, возврат НДФЛ будет выплачен сразу только за последние 3 года, остальная часть в последующие года — п. 7 ст. 78 НК РФ. Пример: Супруги Василий и Ирина купили квартиру в июне 2011 года, но только в 2017 году узнали об имущественном вычете. Василий все эти года работал официально и платил НДФЛ с зарплаты. В 2017 году им можно подать только три декларации 3-НДФЛ — за 2014, 2015 и 2016 года. Т.е. вернуть вычет за эти три года. Если не будет выплачена вся положенная сумма, остаток вычета перейдет на следующий год.

Есть 3 варианта подачи документов: лично, отправить по почте или на сайте ФНС России. Советую подавать лично, потому что, если чего-то не хватает или надо что-то исправить, сотрудники налоговой инспекции вам об этом скажут.

Если будете отправлять документы по почте, обязательно ценным письмом с описью вложения. Большой минус отправки почтой – если забыли приложить один из обязательных документов или допущена ошибка при заполнении, только после камеральной проверки (проводится до 3 месяцев) можно будет заново подать документы. Т.е. пока пройдет проверка, потом инспекцией будет сформирован официальный отказ, затем его отправят также почтой. Поэтому советую обращаться в налоговую лично.

Лучше подавайте документы летом, т.к. почти нет очередей. Еще совет: чтобы быстрее получить вычет, нужно заявление о возврате сразу подать вместе с декларацией и другими документами.

Какие расходы учитывают при предоставлении имущественного вычета

Подобные расходы можно разделить на три группы. Первая — на строительство или покупку:

- жилого дома (доли в нем);

- квартиры (доли в ней);

- комнаты (доли в ней);

- земельного участка, предоставленного под жилищное строительство или участка на котором расположен жилой дом (доля в нем).

Вторая — на уплату процентов по займам и кредитам, которые предоставлены для строительства покупки вышеупомянутых объектов (жилого дома, квартиры, комнаты и т. д.). Третья — процентов по банковским кредитам, полученным для перекредитования упомянутых займов и кредитов.

В расходы на строительство или покупку жилого дома (доли в нем) включают ваши затраты:

- на приобретение самого жилого дома (в том числе не оконченного строительством);

- на разработку проектной и сметной документации;

- на приобретение строительных и отделочных материалов;

- на работы или услуги по строительству (достройке дома, не оконченного строительством) и отделке;

- на подключение к сетям электро-, водо-, газоснабжения и канализации или создание автономных источников электро-, водо-, газоснабжения и канализации.

В расходы на приобретение квартиры или комнаты (доли в них) включают ваши затраты:

- на приобретение самой квартиры, комнаты или доли, либо прав на них в строящемся доме;

- на приобретение отделочных материалов;

- на работы, связанные с отделкой этого имущества

- на разработку проектной и сметной документации на проведение отделочных работ.

Внимание!

Как вы видите в составе данных расходов есть не только непосредственно стоимость самого дома или квартиры, но и затраты по их достройке или отделке. Так вот подобные затраты могут быть включены в состав вычета при условии, что вы приобретаете, например, дом, который не завершен капитальным строительством (то есть незавершенку)

А на такие объекты выдают специальное свидетельство о госрегистрации. Поэтому, если вами куплен дом, который строительством был завершен, то включить данные расходы в состав вычета вам запретят.

В отношении квартиры — она должна быть приобретена в новостройке (желательно по договору долевого участия в строительстве). Если квартира куплена на вторичном рынке жилья, то включить расходы по ее отделке в состав вычете не получится (см. письмо ФНС России от 15.08.2013 № АС-4-11/14910). Еще одно требование. Если вы покупаете дом или квартиру, которая нуждается в отделке, об этом должно быть четко написано в договоре купли-продажи или ДДУ. При этом еще раз напомним, что независимо от суммы подобных расходов вычет не может превышать 2 000 000 руб.

Пример

Человек приобретает квартиру и претендует на получение имущественного вычета.

Ситуация 1

Квартира стоит 2 400 000 руб. Она нуждается в отделке. Расходы на отделку составили 340 000 руб. В данном случае вычет будет предоставлен в максимальной сумме — 2 000 000 руб. Причем затраты на отделку подтверждать документально не нужно. Они все равно в сумму вычета включены не будут.

Ситуация 2

Квартира стоит 1 800 000 руб. Она нуждается в отделке. Расходы на отделку составили 560 000 руб. В данном случае вычет будет предоставлен опять же в максимальной сумме — 2 000 000 руб. Затраты на отделку должны быть подтверждены документально минимум на сумму в 200 000 руб.

Ситуация 3

Квартира стоит 1 250 000 руб. Она нуждается в отделке. Расходы на отделку составили 480 000 руб. В данном случае вычет будет предоставлен в сумме:

1 250 000 + 480 000 = 1 730 000 руб.

Затраты на отделку должны быть подтверждены документально на полную сумму включаемую в состав вычета в размере 480 000 руб.

Внимание!

Проценты по ипотечному кредиту, который брался на приобретение этой квартиры, будут увеличивать сумму имущественного вычета

Основания для отказа

Если вам отказали в вычете, будет прислан акт, мотивирующий причины отказа. Если отказ не кажется обоснованным, можно обратиться в вышестоящее управление ФНС или в суд. Какие могут быть причины отказа?

- Нет всех документов.

- Не соблюдены правила покупки недвижимости.

- Право на налоговый вычет используется повторно.

Если недочеты можно аннулировать, вы можете подавать документы повторно. Хотя дело связано с бумажной волокитой и требует потратить на него много времени и энергии, оно будет полезно. Ведь дополнительные денежные средства можно потратить на ремонт нового жилья или на покупку мебели.

Правила получения возврата

Гражданам, не получавшим имущественного вычета до окончания 2014 года, или приобрётшим жильё (и вступившим в право собственности) после указанного срока, льгота будет предоставляться по новым правилам.

Новые правила имущественного вычета выгоднее для граждан

Мы уже упоминали о том, что получать имущественный вычет теперь позволительно многократно. Согласно устаревшим правилам, вычет давался единожды, даже если стоимость квартиры меньше двух миллионов рублей. Теперь ограничение накладывается только на владельца недвижимости – максимальная выплата в 260 000 рублей привязана к конкретному человеку, а не количеству жилья.

Изменение коснулось и совместной собственности. Ранее за квартиру стоимостью два миллиона рублей муж и жена получали 260 000 рублей на двоих, теперь – на человека, то есть 520 000 рублей в сумме.

Какие документы понадобятся в налоговой?

Гражданин может претендовать на вычет не тогда, когда он приобрёл квартиру, а в момент, когда оформил её в собственность. То есть ключевое звено – не факт оплаты, а факт вступления в право собственника. После он получает у работодателя подтверждение об уплате подоходного налога и может претендовать на вычет. Недостаточно прости прийти в инспекцию, предварительно надо собрать и заполнить необходимые документы.

Налоговая потребует целый пакет бумаг, подтверждающих разные стороны процесса. Чтобы исключить многократные посещения инстанции, список нужных документов стоит изучить подробнейшим образом, тщательно проверить их наличие, а те, что требуют заполнения – заполнить правдиво и без ошибок. Как фальсификация данных, так и недочёты в них приведут к отказу в выплате имущественного вычета.

Первый документ, без которого вычет не получить – декларация по форме 3-НДФЛ, заполненная по образцу, утверждённому приказом ФНС России от 24 декабря 2014. Декларацию на вычет можно подать в течение годового периода, следующего за покупкой квартиры. Если жильё приобреталось в 2017 году, декларацию допускается предоставить до декабря 2018 года. Заполнение налоговой декларации будет проще, если вы ознакомитесь с нашей статьей.

Разумеется, данная справка – лишь единый документ из списка. Целиком он выглядит так:

- Паспорт.

- Заявление, в котором изъявлено желание получить имущественный вычет (получатель должен написать его на имя начальника налоговой инспекции по месту прописки).

- Договор о покупке и продаже, удостоверяющий факт приобретения квартиры.

- Справку с места работы по форме 2-НДФЛ.

- Свидетельство, фиксирующее право гражданина на жильё.

- Если имели место отделочные и ремонтные работы, нужно присовокупить к документам чеки или иные бумаги о платежах.

- Свидетельство о рождении, если «дольщиком» или собственником стал несовершеннолетний.

- Выписки от банка и иные документы, если жильё куплено в кредит.

- Свидетельство о браке, если квартира находится в общей супружеской собственности.

Сотрудничайте с налоговой – это полезно для бюджета семьи

В какие сроки нести документы?

Претендентов на имущественный вычет не касается известная многим дата – 30 апреля. В этот срок должны подать декларации граждане, получившие прибыль. Поэтому, как уже упоминалось выше, у получателей возврата на имущество есть целый год, чтобы передать налоговой документы.

Если вы выбрали вариант личного визита в инспекцию, не стоит думать, что это займёт целый день. Сейчас процедура проходит довольно быстро, часто для граждан, получающих имущественный вычет, выделяют отдельное приёмное окно или очередь. С рассматриваемым вопросом работают специалисты, у которых «рука набита» и излишне задерживать посетителей они не станут.

Кстати, в помещении ИФНС часто сидят консультанты, помогающие гражданам в заполнении 3-НДФЛ. Если вы не уверены, что сделали всё правильно, за небольшую плату они проверят декларацию за вами или вовсе заполнят с нуля под диктовку (нужно уточнить личные данные). Мы советуем людям, желающим прибегнуть к услугам такого рода, заложить на посещение налоговой чуть больше времени, с запасом, так сказать.

Как рассчитывается вычет

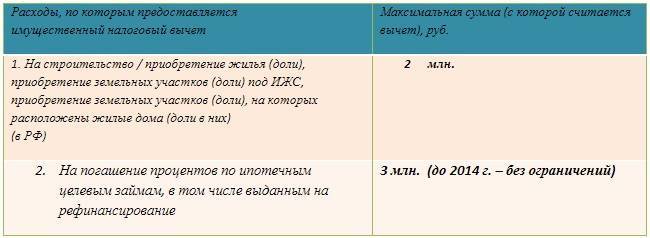

Механизм определения объема возмещаемого налога, полагающегося заявителю вычета по приобретенному жилому имуществу не сложен. Сразу учитываем, что размер доступной льготы обладает своими ограничениями:

- максимальный налоговый вычет при покупке квартиры в части цены покупки, расходов на возведение и ремонт не должен превышать 2 млн. руб.;

- при покупке квартиры максимальная сумма льготы в отношении процентов по обслуживанию исключительно ипотечного долга с 2014 года не должна быть выше 3 млн. руб. По сделкам, завершенным до 2014 года, размер подобного возмещения не ограничивался.

Налоговый вычет при покупке квартиры в долях на нескольких собственников, предполагает лимит не более 2 млн. руб. каждому. Что касается суммы на обслуживание долга по ипотечному контракту с 2014 года по ней действуют аналогичные положения. Кроме того, неиспользованный до конца по одной единице жилого имущества вычет с затрат на покупку, постройку или ремонт, с 2014 года можно применить к следующему приобретаемому для проживания помещению. До того, как рассчитать налоговый вычет при покупке квартиры необходимо сравнить итоговую стоимость зарегистрированной недвижимости с указанным ранее лимитом. Возможно, цена объекта окажется выше, тогда применяется предельно допустимая сумма – 2 млн. руб. В ситуации, когда стоимость приобретения окажется ниже, к расчету принимается она, а образовавшаяся разница вычета может быть использована в будущем при покупке нового жилого помещения.

Если собственник один

Ситуация, когда обладателем жилого объекта становиться один владелец наиболее проста. Для нее алгоритм расчета будет выглядеть так:

- Определяем по расчетным документам сумму произведенных расходов;

- Сравниваем ее с указанными выше предельными суммами льготы, отдельно в части затрат на приобретение и процентным выплатам;

- Если фактические затраты окажутся больше, применяем лимит, если меньше, принимаем для расчета фактические затраты; Вычисляем сумму возврата из бюджета ранее изъятых доходов физлиц по формуле: (Стоимость объекта + Фактически затраты по обслуживанию долга + Затраты на ремонтные работы) х 13 %.

Если собственников несколько

Расчет и определение предельного размера налогового вычета при регистрации приобретаемого жилого фонда в долевую собственность требует изучения некоторых тонкостей этого процесса. В рассматриваемой ситуации, объем вычета распределяется пропорционально фактическим затратам (доле) каждого из владельцев. Предельный размер предоставляемой льготы остается для отдельно взятого супруга по сумме затрат — до 2 млн. руб., по процентам на обслуживание долга – 3 млн. руб.

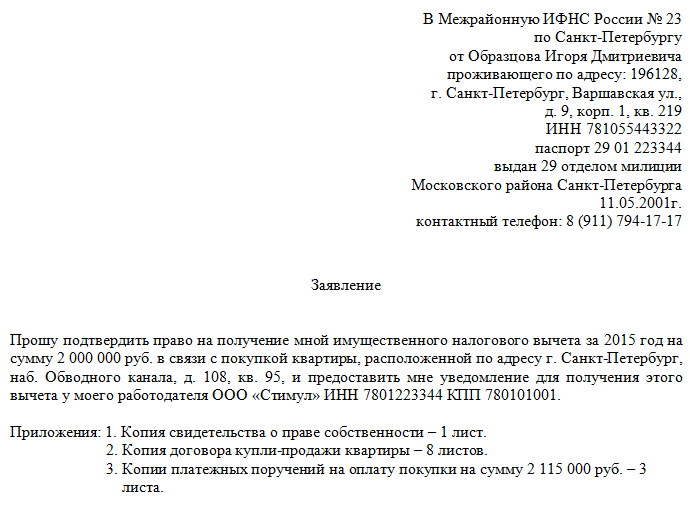

При покупке квартиры супругами применение налогового вычета немного отличается от обычной процедуры. Для них, при отсутствии брачного договора, затрагивающего этот вопрос предусмотрена возможность распределить доли произвольно на основании написанного по обоюдной договоренности заявления. Размер долей вычета по процентным расходам на супругов разрешено пересматривать ежегодно, путем подачи написанного повторно аналогичного заявления.

Важно, что при переоформлении обоих долей вычета при покупке квартиры в браке кому-то одному из членов семьи для единоличного пользования (100%), его лимит останется равным 2 млн. руб

с цены объекта и 3 млн. руб. с процентных расходов по ипотечному контракту. Предельный вычет другого супруга к нему не присоединяется и не увеличивает суммы налогового возмещения. Получается, что в определенных ситуациях, передавать весь объем налогового послабления только мужу или только жене невыгодно.

Алгоритм расчета при регистрации жилого имущества в долях будет идентичен применяемому для одного собственника, за исключением того, что сумму расходов каждого нужно будет определять в доле от стоимости покупки.

Что подразумевается под повторным вычетом

Под этим понимается прерогатива для россиян, заключающаяся в законном праве возвратить часть средств (13% полагающегося отчисления в государственный бюджет) при купле недвижимости или в результате уплаты процентов по жилищному кредиту в банке.

Допустимый размер льготы ограничивается 2 000 000 руб., при взятии ипотеки – 3 000 000 руб. Следовательно, при вычитании из них 13% выходит 260 тыс. Точная сумма компенсации определяется годом приобретения жилья – до или после 2014 г.

Порядок до 2014 года

Условия возврат вычета при покупке имущества до обозначенного года:

- максимальный размер – 260 тыс. руб. от общей стоимости приобретения;

- 13% от совокупности банковских процентов, начисленных при заключении договора по ипотеке.

Если человек до изменений в законодательстве успел полноценно воспользоваться имеющейся льготой, то повторно он не имеет право претендовать на компенсацию. Даже если сумма компенсации была менее 260 тысяч, то остаток безвозвратно сгорает.

Когда ипотека не оформлялась или проценты, не были заявлены в налоговой для возмещения, то остается шанс на получение компенсации повторно в последующие годы.

Ситуация после 2014 года

Порядок возврата имущественного вычета изменился после внесения поправок в закон. Сейчас действуют следующие денежные компенсации:

- 260 тыс. руб. – при купле имущества;

- 390 тыс. руб. – при ипотечном кредитовании.

Сколько бы раз не приобреталась недвижимость, при желании вернуть вычтенный налог ориентируются на стандартные 13% и границу в 2 млн. руб., что в совокупности дает 260 тыс. руб. Превысить эту сумму нельзя.

Если гражданин до переломного года успел купить жилой объект и оформил на него налоговый вычет, то второй раз он сможет его вернуть только по выплаченным процентам.

Итак, с 1.01.2014 года повторно требовать налоговый вычет реально, если:

- резидент стал собственником недвижимого имущества после указанной даты;

- до 2014 года резидент не воспользовался своей привилегией по возврату вычета.

Налоговый вычет при покупке квартиры в 2019 – 2021 годах. Общие сведения

Всякий россиянин, выступающий в качестве владельца жилья, при покупке определенной недвижимости в городе или земельного участка вне его имеет полное право на выдачу налогового вычета. Возможность становится осуществимой, если приобретший недвижимость человек подходит под ряд условий:

Имеет доход, с которого уплачивался НДФЛ. Ставка – 13%

Этот процент уплачивают граждане, которые работают официально, имеют трудовую книжку. Важно! С дивидендов вычеты получить нельзя.

Он потратил свои или кредитные деньги на определенную цель, в данном случае — покупку недвижимости.

Покупатель имеет жилье у покупателя недвижимости на территории страны. Перед покупкой дома покупатель уже должен где-то жить.

Взаимодействие между членами одной семьи отсутствует.

Имеют ли право пенсионеры на налоговый вычет?

Мы разобрали основные категории граждан, кому положена компенсация за произведенные расходы при покупке недвижимости. А что делать пенсионерам, можно ли им вернуть излишне уплаченные суммы?

Если вы пенсионер и приобрели квартиру, но уже не работаете, то можете перенести сумму компенсации на три предшествующих года. Это правило выглядит следующим образом:

вы приобрели жилье в 2016 году и еще официально работали, получали доходы, которые облагались налогом по ставке 13%. В 2017 году ушли на заслуженный отдых и таких доходов не получаете. В данном случае вы можете получить компенсацию за 2016 г., а также перенести остаток вычета на предыдущие три (2013, 2014 и 2015).

Обратите внимание!

Пенсионер может вернуть налоговый вычет за покупку жилья, если до этого в течение трех лет работал.

Людям пенсионного возраста рекомендуем придерживаться обычного алгоритма предоставления комплекта документации в налоговые органы.

Вы сможете самостоятельно разобраться со всеми тонкостями описанного процесса и вернуть имущественный вычет. Но если у вас недостаточно времени или просто не хотите разбираться в тонкостях оформления, то можете воспользоваться услугами наших специалистов.

Примеры расчета

Пример № 1. Налогоплательщик К., 38 лет, приобрел квартиру в январе 2015 года за 2 650 000 рублей. Его ежемесячная зарплата равна 65 000 рублей. В январе следующего 2016 года он сможет оформить возврат средств на покупку квартиры в налоговой службе. Лимит выплат на всю жизнь по сегодняшнему законодательству — 260 тысяч рублей. Государство вернет за 2015 год сумму в 101 400 рублей. Результат получается, если умножить тринадцать процентов от ежемесячного дохода на 12 месяцев.

Расчет.

65 тысяч*0,13*12 = 101 400 рублей.

Возврат продолжится в следующем году, при условии, что налогоплательщик К., продолжит работать с официальным отчислением налогов. Останутся неизменными размер ежемесячной оплаты и количество рабочих месяцев в году.

К примеру, если в 2016 году в налоговую структуру поступили отчисления только за пять месяцев с той же ежемесячной суммы доходов, в 2017 году размер выплат составит 42 250 рублей.

Расчет.

65 тысяч*0,13*5 = 42 250 рублей.

До достижения максимального лимита он сможет получить в последующие годы 116 350 рублей.

Расчет.

260 тысяч – 101 400 – 42 250 = 116 350 рублей.

Возврат налогового вычета может продолжаться в течение нескольких лет, пока не будет выплачена вся сумма

Пример № 2. Налогоплательщик С., 36 лет, купил двухкомнатную квартиру за 1 500 000 рублей. Имея официальный доход, он подал документы на налоговый вычет. На какую сумму он может претендовать?

В этом примере С. может получить 195 тысяч рублей возврата.

Расчет.

1 500 000*0,13 = 195 000 рублей.

Продолжим пример. Позже этот же человек купил еще одну квартиру и заплатил 2 миллиона рублей. Значит, со второй покупки С. может вернуть 65 000 рублей.

По праву максимальная сумма, с которой возвращается тринадцать процентов, равна 2 000 000 рублей.

Расчет.

2 000 000 – 1 500 000 = 500 000 рублей.

500 000*0,13 = 65 000 рублей.

Или можно посчитать таким образом. Высчитываем тринадцать процентов от максимального лимита за приобретение недвижимости — 260 тысяч рублей. От нее отнимаем вычет за первую квартиру. В итоге, возврат за второй объект составит 65 тысяч рублей.

Стоит помнить, что максимальная сумма, с которой осуществляется возврат, — 2 миллиона рублей РФ

Сколько денег мне вернут в случае оформления налогового вычета?

В состав расходов, учитываемых при расчёте имущественного налогового вычета, могут быть включены:

– расходы на приобретение квартиры (доли в ней),

– на погашение процентов по ипотеке, оформленной на покупку квартиры (включая рефинансированные кредиты),

– на приобретение отделочных материалов и оплату работ, связанных с отделкой квартиры, включая разработку проектной и сметной документации на проведение таких работ.

В составе имущественного вычета не могут быть учтены прочие расходы, в том числе связанные с перепланировкой/реконструкцией помещения, покупкой сантехники и иного оборудования, оформлением сделок и т.д.

Максимальная сумма расходов на приобретение недвижимости с которой будет исчисляться налоговый вычет – 2 000 000 рублей. То есть, сумма, которую можно компенсировать составит 260 000 рублей

Максимальная сумма расходов на приобретение жилья при погашении процентов по целевым займам (кредитам) – 3 000 000 рублей. Размер итоговой компенсации может составить 390 000 рублей.

С 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. Если налогоплательщик воспользовался правом на получение имущественного налогового вычета не в полном размере, остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

Ограничения на имущественный вычет

Таких ограничений немного. Но они есть.

Первое — имущественный вычет не предоставляется, если недвижимость приобретена у взаимозависимого лица. Взаимозависимыми признают тех лиц, которые перечислены в статье 105.1 Налогового кодекса. Например, это ваши близкие родственники. Поэтому, если вы купили квартиру у жены/мужа (родителей, брата, сестры), то в вычете вам откажут.

Второе — имущественный вычет не предоставляются, если недвижимость оплачивали за вас другие лица и у вас никаких обязательств перед ними нет. Например, вы настолько понравились на работе, что ваш работодатель купил вам квартиру. Квартира есть — обязательств нет. В вычете вам откажут. Однако, если тот же работодатель вам дал деньги на покупку квартиры в долг, то вычет вы получите. Ровно также у вас сохранится на него право, если вы покупаете квартиру за счет банковского кредита. Ведь обязательства вернуть деньги у вас и в первом и во-втором случае остаются.

Третье — в состав имущественного вычета нельзя включить расходы на покупку квартиры (другой недвижимости), которые оплачены из средств материнского (семейного) капитала или за счет выплат из федерального, регионального или местного бюджета. Соответственно если, например, квартира стоит 1 800 000 руб. и сумма в размере 250 000 руб. оплачена за счет материнского капитала вычет составит лишь 1 550 000 руб. (1 800 000 — 250 000).

Итоги

Налоговый вычет позволяет получить часть денежных средств после приобретения квартиры или дома. Однако следует помнить, что на этот процесс потребуется потратить немалое терпение и время, поскольку налогоплательщику нужно много ждать и при необходимости – быстро действовать.

Важно отметить, что для оформления вычета не запрещается нанимать консультантов, которые смогут вместо основного владельца заниматься бумагами, их подписанием и движением из одного места в другое. Сам владелец документов в это время может заниматься другими вещами

Оформление вычета за приобретенную квартиру или купленный дом может производиться через ИФНС или работодателя. Процесс ожидания документов достаточно затяжной. В среднем на возврат налогового вычета через налоговую службу нужно около четырех месяцев. Три из них уходит на камеральную проверку декларации и прочих представленных документов. В последний из четырех месяцев производится возврат уплаченного НДФЛ.